Для чего?

- Если вы начинающий инвестор, то первое что необходимо сделать (еще до открытия брокерского счета и посещения всевозможных курсов) – это навести порядок в своих финансах.

- Инвестиции – это неустанный контроль и учет своих активов. Это иллюзия, что здесь (на рынке) вы знаете сколько у вас денег, доходов или расходов, а в личном бюджете царит хаос. Если есть порядок, то он есть везде. Если есть хаос, то хаос везде.

- Инвестор – это человек, обладающий свободными ресурсами для инвестирования. Даже если вы решили стать инвестором, без денег это сделать весьма сложно.

- Даже если вам кажется, что свободных денег у вас нет, в 90 % случаев вам это кажется. Экономические психологи утверждают, что если ограничить расходы среднестатистического человека на 10% в месяц, то он этого даже не замечает.

- Финансовое планирование помогает нам определится с финансовыми целями, то есть сформулировать для себя два основных критерия любой финансовой цели: время и сумма.

- Только зная два этих критерия мы можем разработать свою собственную инвестиционную стратегию.

Как?

- Основной инструмент финансового планирования учет доходов и расходов. Сам по себе учет не сделает вас богаче, но это необходимый этап перед составлением бюджета.

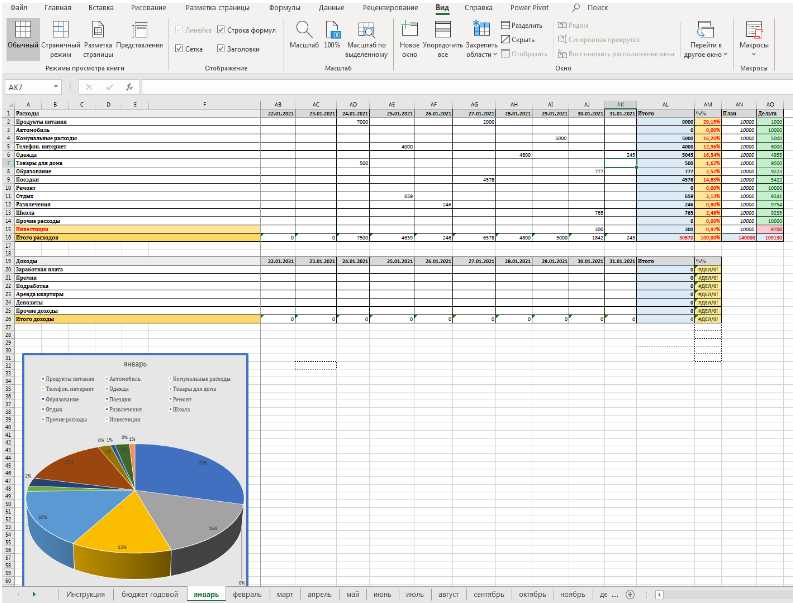

- Вести учет можно любым удобным способом: используя мобильные приложения (Журнал расходов, 1Money – удобный учет доходов и расходов, Финансы – учет расходов и доходов, Дзен-мани, Мои финансы), используя Excel, просто записывая в тетрадке.

- Что для этого нужно? Разделить все свои расходы по категориям, например, продукты питания, транспорт, одежда, дети, школа и т. п.

- Не надо слишком детализировать, иначе учет будет занимать слишком много времени.

- Помните, что расходы можно разделить на обязательные (налоги, коммунальные платежи, проценты по кредиту), необходимые (продукты, мобильная связь, оплата школы) и второстепенные (развлечения, одежда, хобби). Это только примерный перечень. Вы сами вольны определять степень важности расхода, но будьте честны с собой, никогда покупка седьмых туфель не станет обязательным или необходимым расходом.

- Если ваша цель инвестиции, отнесите к обязательным расходам и ежемесячный «Инвестиционный» платеж (та сумма, которую вы планируете ежемесячно инвестировать). Это небольшая хитрость под названием ментальный учет, поможет вам исключать эту сумму из своих денежных планов задолго до того, как вы ее получите.

- Доходы также необходимо учитывать, причем все. Они также делятся на категории: постоянные (например, ваша заработная плата), временные (работа по договору, арендные платежи, % по депозитам со сроком не менее года) и случайные (подработка, подарок и все доходы с фондового рынка!).

- Помните, учитываем мы все доходы, но при составлении бюджета используем только постоянные и временные.

Бюджет.

- Учет доходов и расходов – это не самоцель, а инструмент для составления бюджета.

- Для более-менее адекватной картины ваших доходов и расходов учет необходимо вести не менее трех месяцев.

- Это даст вам понимание, какие статьи расходов для вас самые затратные и можно ли их сократить.

- Есть две показательные категории, которые хорошо характеризуют ваше финансовое положение: расходы на еду и расходы на погашение задолженностей. Если расходы на продукты питания превышают 50 % всех расходов, то вам очень трудно будет изыскать средства для инвестирования. С кредитами ситуация следующая, если выплаты по кредитам превышают 35% всех расходов, то об инвестициях думать рано. Для начала нужно разобраться с долговой нагрузкой.

- После того, как определились с основными доходами и расходами необходимо составить бюджет. Бюджет по месяцам и годовой.

- Ваши среднемесячные расходы по каждой категории, станут планом по расходам.

- Основной принцип составления бюджета – распределение существенных трат внутри одного года во времени. Все большие траты внутри года – это расходы. Большие траты сроком от года и более – финансовые цели. Например, отпуск через 8 месяцев, необходимая сумма 100 тысяч рублей – это расход. Ежемесячно в категории «отдых» учитываем 12 тысяч на отпуск. Эти деньги должны храниться в максимально ликвидном виде, например, на депозите или наличными.

- Если расход предстоит более, чем через год, это финансовая цель. Например, обучение ребенка через три года, необходимо 600 тысяч рублей. Расходы на это учитываются в графе инвестиции. Срок три года и сумма определяют в какие инструменты мы можем вкладывать средства.

- Таким образом, финансовое планирование помогает определиться с финансовыми целями и инвестиционными стратегиями.

Заключение.

- Самая важная задача бюджета – планирование расходов, изыскание свободных средств для реализации финансовых целей, недопущение кассовых разрывов и оптимизация вашей долговой нагрузки.

- Все это прекрасно работает, если придерживаться бюджета и контролировать при помощи него траты.

Скачать: Мой бюджет

Скачано: 71, размер: 277.2 KB, дата: 03 Авг. 2021

10,188 всего, 2 за сутки

No responses yet