Быстрее быстрого

Технологии приходят к нам не только через наш новенький телефон или выход в интернет телевизора на даче. Высокие технологии везде, даже там, где это не особо бросается в глаза. И уж конечно не обошли они стороной и фондовую биржу, плотно обосновавшись в очень многих сегментах финансового рынка.

Технологии приходят к нам не только через наш новенький телефон или выход в интернет телевизора на даче. Высокие технологии везде, даже там, где это не особо бросается в глаза. И уж конечно не обошли они стороной и фондовую биржу, плотно обосновавшись в очень многих сегментах финансового рынка.

Если финансовые консультации в скором времени отдадут на откуп компьютерным алгоритмам (все к этому идет), то что говорить о торговле.

Что первое приходит на ум при слове «биржа»? Скорее всего, орущие люди в нелепых пиджаках посреди большого зала. Это уже, увы, далеко не так. За последние десятелетие с небольшим фондовый рынок изменился настолько сильно, что наши представления о нем безнадежно устарели. На сегодняшний день около 45% всей торговли в мире производится автоматизировано, с использованием высокопроизводительных компьютеров. Технологии вытесняют человека из этой отрасли. Хотя, наверное, это неизбежно. Разве можем мы, такие несовершенные, подверженные страхам и сомнениям, мечушиеся и не выполняющие свои собственные правила, соперничать с бесстрастным и бесчувственным вычислительным механизмом? Если честно, то я не думаю.  Сегодняшний рынок принципиально изменился. Если раньше совершенная техника помогала человеку, то сейчас человек «помогает» алгоритму.

Сегодняшний рынок принципиально изменился. Если раньше совершенная техника помогала человеку, то сейчас человек «помогает» алгоритму.

Основная торговля теперь совершается в «черных ящиках», где соревнуются технологии.

Как было точно подмечено в одном недавнем фильме: «Ваши деньги сегодня — это несколько фотонов энергии, путешествующие через огромную сеть оптико-волоконных кабелей».

Как это началось?

Так уж сложилась, что любая технология, увеличивающая скорость потока информации, тут же принималась на вооружение торгующим людом. Всем известна история с голубями Ротшильда, которых он использовал для того, чтобы получить информацию об исходе битвы при Ватерлоо.

Есть еще история, произошедшая в 1817 году в США. Корабль, прибывший из Лондона в Нью-Йорк, принес с собой новости, вызвавшие бурный рост акций на Нью-Йорской бирже. Но было три человека, которые не спешили закупать сильно подорожавшие акции, они торопились совсем в другое место, в Филадельфию. Дорога между Нью-Йорком и Филадельфией занимала двое суток. Они опередили официальные новости, закупившись дешевыми акциями на Филадельфийской фондовой бирже!

Что делать, когда информация стоит денег, а вопрос скорости ее получения становится решающим. Трейдеры использовали все известные способы, чтобы время между получением информации и сделкой было минимальным. Телеграф, кстати, «прижился» именно на бирже. Газеты того времени писали, что, несомненно, биржевые спекулянты неплохо заплатили изобретателю телеграфа. И совершенно точно, это был технологический прорыв в истории биржевой торговли.

Получение сведений первыми стало настолько ценно, что во время гражданской войны в США некоторые сотрудники телеграфрой компании Western Union сделали состояние на рынке золота, пользуясь раньше других сведениями с фронта.

Вся история фондового рынка плавно подводила нас к закономерному исходу. Появление компьютеров сталом «началом конца» доминирования homo sapiens на бирже.

Схема проста: тот, кто покупает первым, покупает по лучшей цене. Когда рынок осознал это, началась настоящая битва технологий.

После 1840 года биржа стала активно использовать телеграф. Первый успешно проложенный кабель стал использоваться в 1866 году между Нью-Йорком и Лондоном и значительно сократил время обмена информацией.

В 1867 году появляется биржевой тикер, позволивший трейдерам не находится постоянно в биржевой «яме». Через 10 лет в яме NYSE появляется только что избретенный Беллом телефон.

Первые компьютеры в 1950-х и появление первых электронных торгов в 1971, когда свою работу начала биржа Nasdaq, все это – «этапы большого пути», приведшие нас туда, где мы находимся сейчас.

Что представляет из себя высокочастотная торговля?

Высокочастотный трейдинг, или высокочастотная торговля (high-frequency trading, HFT) – это проведение электронных торгов на очень высокой скорости. Здесь используются определенные математические модели для автоматического совершения сделок. То есть человек пишет программу, а сверхскоростной компьютер производит огромное количество сделок на большой скорости, послушный заложенному в него алгоритму.

Таким образом, HFT — это один из видов автоматизированной торговли.

Сам термин появился и был введен в обиход 23 июля 2009 года после статьи Charles Duhigg в New York Times «Stock Traders Find Speed Pay, in Milliseconds».

Высокочастотные трейдеры не нуждаются в большом объеме капитала для торговли, не аккумулируют позиции. У них как такого нет портфеля, так как все позиции закрываются в конце дня. В результате, потенциальный коэффициент Шарпа* для hft-трейдинга в десятки раз выше, чем для «традиционных» видов инвестирования.

* коэффициент Шарпа — показатель эффективности инвестиционного портфеля (актива), который вычисляется как отношение средней премии за риск к среднему отклонению портфеля.

HFT появился, предположительно, в 90-х годах прошлого века, и пик его популярности пришелся на 2005-2010 годы. Это был настоящий прорыв, кардинальным образом поменявший принципы ведения биржевой торговли.

К 2010 году на долю высокочастотного трейдинга приходилось более 60%(!!!) всего торгуемого объема в США.

Основателем этого направления торговли является Стивен Соунсон. Возможно, не только ему приходило в голову использовать высокопроизводительные компьютеры для биржевой торговли, но реализовал идею он. Его алгоритму удалось «заглянуть в будущее» почти на минуту. Такого преимущества на тот момент не имел на бирже никто.

Основателем этого направления торговли является Стивен Соунсон. Возможно, не только ему приходило в голову использовать высокопроизводительные компьютеры для биржевой торговли, но реализовал идею он. Его алгоритму удалось «заглянуть в будущее» почти на минуту. Такого преимущества на тот момент не имел на бирже никто.

Программа не только «предсказывала» цену акции, но и исполняла сделку, тратя на нее 1 секунду. По тем временам это была невиданная скорость.

Естественно, последователи этого «чуда» не заставят себя ждать. Быть отстающим не хотел никто.

По какому принципу работают эти алгоритмы?

Принцип несложен — ценные бумаги торгуются на бирже огромными объемами. При этом размещение заявки происходит практически молниеносно. Основная цель компаний, занимающихся HFT, закрыть все позиции до окончания торгового дня. Прибыль зарабатывается получением постоянной минимальной маржи* на гигантских объемах. Именно поэтому так важна скорость проведения операций.

* маржа — термин, применяемый в торговой, биржевой, страховой и банковской практике для обозначения разницы между ценами товаров, курсами ценных бумаг, процентными ставками и другими показателями.

Основная сложность в реализации такой торговли — добиться минимальной задержки. Для этого приходится оптимизировать всю структуру торгов и устанавливать серверы как можно ближе к шлюзам биржи.

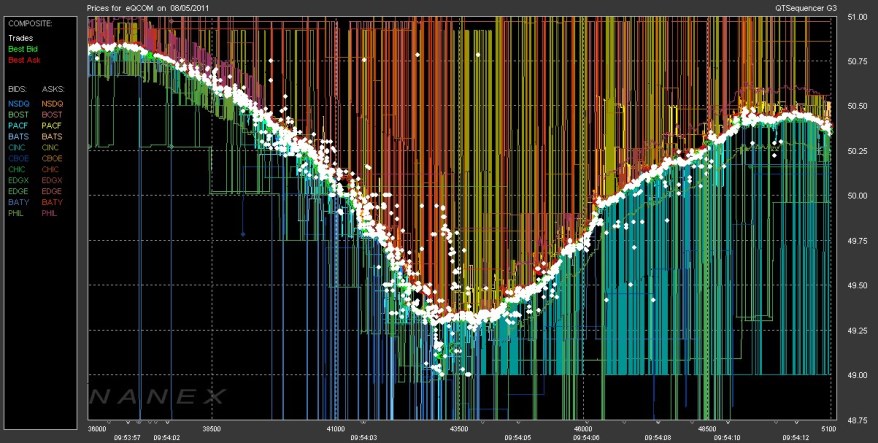

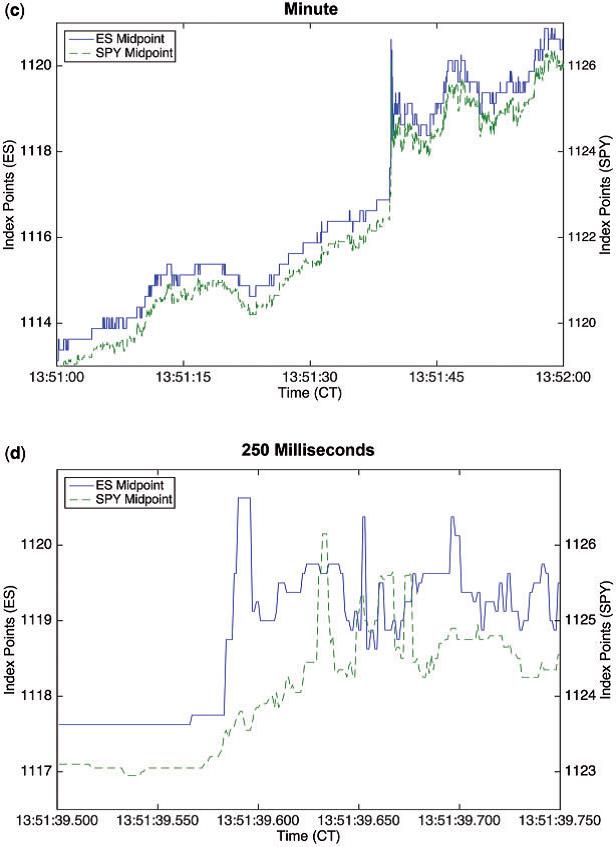

Чтобы понять, о каких скоростях идет речь, приведу графики из исследования Эрика Будиша (Eric Budish), Джона Шима (John Shim) из Чикагского университета и Питера Крэмтона (Peter Cramton) из Университета Мэриленда «The High-Frequency Trading Arms Race: Frequent Bath Auctions as a Market Design Response».

Они использовали данные 2011 года, чтобы показать разницу в цене между фьючерсами на индекс S&P 500 (голубая линия) и объемами торговых операций (зеленая линия). Две эти линии должны коррелироваться, что и происходит на минутных интервалах.

График

Downloaded from http://qje.oxfordjournals.org/ at Serials Department on December 23, 2015

Но если взглянуть на интервал в 250 миллисекунд, то корреляции больше нет. Что такое 250 миллисекунд? Чтобы моргнуть вам потребуется около 600 миллисекунд!

Отсутствие корреляции вызвано неэффективностью рынков. «Исправляя» эту неэффективность, высокочастотные трейдеры и зарабатывают.

Плюсы и минусы высокочастотного трейдинга

Считается, что высокочастотные трейдеры добавляют рынку ликвидности и сужают спрэды. Исследователи приводят пример: когда в 2012 году канадское правительство ввело дополнительные сборы для ограничения HFT, спрэды на биржах страны выросли на 9%.

Но это совершенно не значит, что высокочастотная торговля — однозначное благо. Да, она сокращает спрэд. Но на американских биржах спрэд сейчас в среднем 3 базисных пункта, а 20 лет назад был 90. Эти изменения по большай части не имеют никакого отношения к HFT.

Совсем недавно вышла книга Майкла Льюиса «Flash Boys», о высокочастотной торговле. Всем, кому эта тема интересна, очень рекомендую ее прочитать. Очень увлекательно.

Так вот, Льюис описывает три самых существенных фактора, которые можно назвать «издержками высокочастотного трейдинга».

- Высокочастотная торговля породила такое понятие как «фронтраннинг». Это весьма неприятная вещь для брокера с большой заявкой. Покупая некоторый объем на ближайшей (физически) бирже, брокер «засвечивает» свой ордер перед hft-алгоритмами. Они, в свою очередь, обнаруживая крупную заявку устремляются на другие биржи, скупая ценные бумаги. Когда заявка брокера «доползает» до этих бирж, цена уже «ушла». Эту ситуацию профессор Раджив Сети (Rajiv Sethi) назвал «лишним финансовым посредничеством». HFT — трейдеры «вклиниваются» между покупателем и продавцом, которые и так друг друга нашли спустя «один взмах ресницами».

- Так называемый «неблагоприятный отбор». До 2009 года доля hft — торговли только росла, достигнув 61%. Обычные торговцы не хотят сражаться с роботами, которым наверняка проиграют.В своем исследовании «Competition between High-Frequency Traders, and Market Quality» Йохан Брекенфельдер (Johannes Breckenfelder) из Института финансовых исследований замечает, что hft — роботы меняют свои стратегии, когда конкурируют с себе подобными, и могут проиграть. «Изобретая» новые стратегии, они «становятся хитрее». В результате, как это ни парадоксально, ликвидность на рынке сокращается, а волатильность растет.

- Льюис считает, что, возможно, для некоторых людей hft-трейдинг может быть выгоден, но для общества в целом — это абсолютно бесполезно. Hft-трейдеры несут колоссальные затраты. Это гонка вооружений, где второе место не получит «серебро».

Высокочастотные трейдеры бьются за каждую сэкономленную миллисекунду, как NASA за каждый килограмм нового спутника. И стоит это, надо заметить, примерно одинаково.

Помимо денежной гонки, это еще и гонка интеллектов. HFT это не только скорость движения сигнала по проводам, но и скорость обработки данных алгоритмом. Получение лучшего алгоритма требует привлечения высококлассных математиков.

Что интересно, с 2005 года по 2011 год время, возможное для арбитражных операций сократилось с 97 миллисекунд до 7 миллисекунд, но рыночные неэффективности не исчезли. Просто время их существования существенно сократилось.

Основные стратегии HFT

Существует несколько стратегий высокочастотного трейдинга:

- Электронный майкетмеркер, предоставление ликвидности (Electronic market making, Electronic Liquidity Provision). Трейдер удерживает спрэд и зарабатывает на этом.

- Статистический арбитраж (statistical arbitrage), при котором трейдер пытается выявить корреляции между разными ценными бумагами и извлечь выгоду из возникающих дисбалансов.

- Поиск ликвидности (liquidity detection). При этой стратегии высокочастотные трейдеры пытаются обнаружить крупные или скрытые заявки на покупку или продажу, постоянно тестируя рынок небольшими заявками.

- Арбитраж задержки (latency arbitrage). Преимущество высокочастотных трейдеров складывается за счет более раннего доступа к рыночной информации, например, используя прямое подключение к торговой площадке, размещение серверов вблизи бирж.

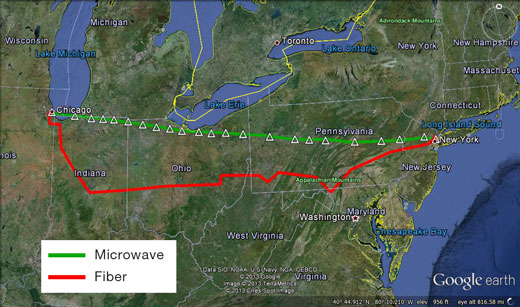

Хочу немного остановиться на пункте 4, потому что это интересно и хорошо характеризует высокочастотный трейдинг. Для HFT очень важно такое понятие как co-location, то есть насколько близко расположен к биржевому серверу. В идеале сервер располагается непосредственно в здании биржи. Однако, кроме co-location важен и канал связи.

Если несколько лет назад торговому роботу для оптимальной по времени передачи данных было достаточно оптоволоконной линии, по которой сигнал распространялся со скоростью 200 тыс. км/с. или 2/3 от скорости света, то на текущий момент развития высокочастотного трейдинга эта скорость обмена информацией оказалась слишком медленной. Идеал 299 700 км/с, то есть скорость света в вакууме. Сейчас высокочастотные трейдеры без устали пытаются найти идеальное решение этой проблемы. Сейчас, с внедрением новейшей системы инфракрасных лазеров и микроволновых радиосвязей, удалось разработать каналы связи, которые лишь на 0,001% медленнее эталона.

Ярким примером борьбы за сo-location и каналы связи является так называемая «Хорда капитализма». «Хорда капитализма» — это самый короткий путь между Авророй, пригородом Чикаго, и городком Маво на севере Нью-Джерси. Их разделяют 1180 км. В Чикаго расположена биржа фьючерсов и опционов, а в Нью-Джерси серверы Нью-Йоркской фондовой биржи (NYSE) и площадки Автоматизированных котировок Национальной ассоциации дилеров по ценным бумагам (NASDAQ). Каждый из высокочастотных трейдеров пытается установить свои передатчики как можно ближе к идеальной геодезической дуге между этими точками, но идеальный путь достаётся не всем. Пока самый лучший результат у компании MacKayBrothers, котировки которой переносятся из одной биржи в другую через 22 станции за 4,09 миллисекунды.

Каждый из высокочастотных трейдеров пытается установить свои передатчики как можно ближе к идеальной геодезической дуге между этими точками, но идеальный путь достаётся не всем. Пока самый лучший результат у компании MacKayBrothers, котировки которой переносятся из одной биржи в другую через 22 станции за 4,09 миллисекунды.

Flash Crash

Flash Crash – это история, которая «всплывает» всегда, когда разговор заходит о HFT — трейдинге. Дело в том, что высокочастотная торговля сыграла значительную роль в моментальном (все продолжалось около 5 минут) обвале рынка 6 мая 2010 года (у этого события даже есть собственное имя – «flash crash»). Рынок упал более чем на 9%, или на один триллион долларов США.

Flash Crash – это история, которая «всплывает» всегда, когда разговор заходит о HFT — трейдинге. Дело в том, что высокочастотная торговля сыграла значительную роль в моментальном (все продолжалось около 5 минут) обвале рынка 6 мая 2010 года (у этого события даже есть собственное имя – «flash crash»). Рынок упал более чем на 9%, или на один триллион долларов США.

Вначале биржевые игроки винили «греческие» проблемы. Затем в комментариях появилась «ошибочная сделка». Телеканал CNBC передал, что трейдер Citi, торгующий фьючерсом E-mini S&P 500 на СМЕ, случайно вместо объема 16 млн. $ ввел объем 16 млрд. $.

Это был настоящий коллапс. На рынке NASDAQ 286 бумаг упали более чем на 60%. Некоторые акции падали на 99,9%. Ликвидность будто «испарилась» на несколько минут.

SEC и CFTC расследовали дело flash crash в течение 5 месяцев и затем опубликовали причины, приведшие к неконтролируемому падению.

Рынок настолько фрагментирован и хрупок, что одна крупная сделка может за считанные минуты ввергнуть его в хаос.

И хотя это падение было разовое и кратковременное, закрывать на это глаза не представляется возможным.

Комиссия нашла и «стрелочника» — трейдера Навиндера Сингха Сарао, работающего из своего дома в Хаунслоу. Пресса окрестила его «Пес из Хаунслоу» (отсылочка к фильму «Волк с Уолл-Стрит»).

Так в чем вина Сарао? Министерство юстиции США считает, что он использовал так называемую стратегию «наслоения» (layering). Эта стратегия заключается в размещении большого количества ордеров на продажу, которые затем аннулируются. Таким образом, создается иллюзия активных продаж на рынке. Другие алгоритмы начинают реагировать на ложный сигнал и тоже продают. Таким образом, Сарао покупал акции по заниженной цене, а затем продавал их после стабилизации рынка. Все это происходило мгновенно (простите за образность, но временной интервал, о котором идет речь, трудно описать словами).

Чтобы вы хотя бы примерно представляли скорость, приведу слова ведущего экономиста Банка Англии Эндрю Хелдейна из его выступления 2011 года:

«На сегодняшний день минимальная продолжительность исполнения сделки составляет около 10 микросекунд. Это означает, что, в принципе, в один миг можно закрыть примерно 40 000 парных сделок. Если бы HFT-программы использовались в супермаркетах, обычная семья смогла бы закупиться на 100 лет вперед в течение секунды. Только представьте».

В день мгновенного обвала рынка Минюст США заявил о том, что Сарао «интенсивно и в больших масштабах» использовал стратегию «наслоения» и заработал $879 018 чистой прибыли только за этот день.

После этого стали серьезно обсуждать ограничения для высокочастотного трейдинга, и даже полный запрет этого вида торговли.

Светлое будущее или черная дыра?

Многие сомневаются в «светлом будущем» высокочастотного трейдинга. Причин несколько. Одна из них, как ни страно, постоянно совершенствующаяся технология таких торгов. Просто процесс стал упираться в законы физики и финансовые возможности торгующих. Системы перестали себя окупать из-за очень больших затрат на реализацию высокочастотного трейдинга. Кроме этого высокочастотный трейдинг совершенно не защищен от программных ошибок и сбоев. А на таких скоростях и объемах это может оказаться фатальным.

Легко роботу обыграть человека. Но битва двух и более роботов имеет трудно предсказуемые последствия. По мере широкого внедрения стратегий высокочастотной торговли становится все сложнее получать с их помощью прибыль.  Кроме этого, некоторые страны пытаются ввести ограничения, препятствующие работе высокочастотных трейдеров.

Кроме этого, некоторые страны пытаются ввести ограничения, препятствующие работе высокочастотных трейдеров.

Одной из первых стала Италия, которая 2 сентября 2013 года ввела налог с транзакций, длящихся менее половины секунды, в размере 0,02%.

Трудно сказать, что ждет рынок HFT. Но не думаю, что пока «киты» финансового мира могут на этом заработать, какие-то существенные ограничения будут введены. Скорее уж такой способ заработка станет не слишком эффективным из-за постоянно возрастающей дороговизны.

Кстати, кому интересно, посмотрите известное видео «10 Milliseconds of Trading in Merck»: https://www.youtube.com/watch?v=L5cZaIZ5bWc. На видео изображены прямоугольники с биржами, где А – это ASK (спрос), а В – это Bid (предложение). Летающие между биржами кружочки и прямоугольники – это заявки и выполнение торговых приказов. Чтобы все это можно было увидеть человеческим глазом, на видео торговый процесс замедлен в 40000 (!!!) раз.

Кутняк Екатерина

568 всего, 2 за сутки

Comments are closed