Бум! О финансовых «пузырях» и не только

Отродясь такого не было, и вот опять.

Виктор Черномырдин

Это не об экономических кризисах. Ведь хотя экономические кризисы и остаются трудно предсказуемыми, впоследствии объяснить причины их возникновения желающих хоть отбавляй. Это о том, что обычно предшествует кризису, о финансовых пузырях.

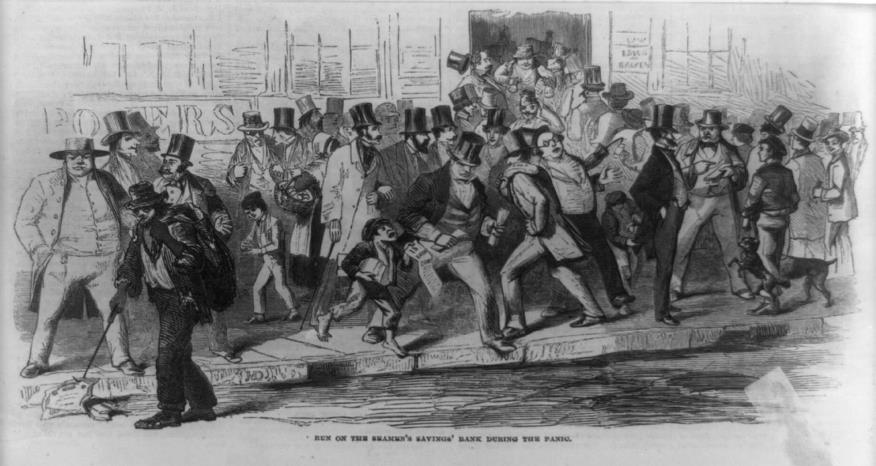

Когда кризис в разгаре – он становится очевиден для всех. Финансовые пузыри — совсем другое дело. В немотивированном росте того или иного актива вроде бы и нет ничего плохого. Беда в том, что это чаще всего заканчивается крахами и потрясениями. Рыночные крахи, в свою очередь, могут «сожрать» за считанные дни годы сбережений и накоплений.

| Книга «Прогноз. Как, наблюдая за погодой, научиться предсказывать экономические кризисы» Марк Бьюкенен — купить на OZON.ru книгу Forecast: What Physics, Meteorology, and the Natural Sciences Can Teach Us about Economics с быстрой доставкой по почте | 978-5-389-05672-5 |

Как ни странно это звучит, но финансовые пузыри — одно из самых загадочных явлений не только в экономике, но и в жизни вообще. Мировая экономическая история полна такими пузырями, как бутылка хорошего шампанского.

При этом мы до сих пор не в состоянии понять, пузырь перед нами или нет, до момента полного краха. Конечно в процессе «вздутия» обычно звучат редкие тихие голоса в тщетной попытке перекричать толпу, но все напрасно.

О любви и инвестициях

А ведь пузыри бывают не только на финансовых рынках. Человечество периодически и как-то очень спонтанно выбирает себе объект для обожания и начинает его неистово любить.

Даже не буду здесь рассказывать о тюльпаномании (я уже когда-то писала об этом, и мы непременно опубликуем эту статью). Мир знает и менее масштабные, но от этого не менее странные «закидоны» человечества.

Наверное, практически все, что покупается и продается, оказывалось хоть раз в эпицентре большого или совсем крошечного пузыря.

Так в 70-х годах странным образом росла цена на китайскую керамику, затем на американские марки, раритетные книги, арт деко… В середине 80-х случился бум на рынке молодых рысаков (я о лошадях сейчас?). Именно тогда был установлен рекорд в этом сегменте рынка — породистый конь был продан на аукционе за 13,1 млн. $.

Помимо этого 80-е отметились бумом на рынке современного искусства: цены на послевоенную живопись выросли от 20 до 30 раз.

А какие любопытные вещи происходили на рынке недвижимости или в финансовом секторе! Вот уж где простор для одержимостей всех форм и степеней: урановые рудники в 1954-ом, инвестфонды, вкладывающиеся в мелкие компании в 60-х, сельхозугодия и энергетика в 70-х, боулинги в 83-ем, биотехнологии в 80-х и 90-х…

Что же такое «финансовый пузырь»

Но если попытаться сформулировать, что такое финансовый пузырь, то, скорее всего, получиться простая техническая констатация факта. Не такое это простое дело, одним словом.

Алан Гриспан в своих мемуарах 2007 года «Эпоха потрясений» также пошел по пути технического описания ситуации: «Если фондовый рынок падает на 30-40% в течение недель или нескольких месяцев, я могу заверить, что пузырь был». Согласитесь, не особенно такое определение может помочь простому инвестору, правда?

Мало того, что в «количественном» определении не очень понятно, почему выбраны именно эти значения и сроки, но и в «качественном» смысле есть противоречия. Не всякое падение цен есть результат назревшего финансового пузыря.

Немецкий экономист Маркус Брюннермейер в одной из своих работ приводит как минимум три причины возможного резкого падения цен, не связанного с финансовым пузырем:

- временное сокращение ликвидности на рынке;

- изменение фундаментальной стоимости актива;

- падение цены ниже равновесного уровня в результате развития того же информационного каскада (Brunnermeier, Markus (2001). Asset Pricing under Asymmetric Information: Bubbles, Crashes, Technical Analysis and Herding. Oxford, UK: Oxford University Press).

По его мнению, пузырь характеризуется не тем, насколько упали цены, а как они себя ведут после падения. Таким образом, косвенно или прямо современные экономисты признают простой факт: пока пузырь не лопнет, и даже еще некоторое время после этого, они не могут с уверенностью сказать, пузырь это или нет.

Поэтому вряд ли какие-то количественные характеристики смогут нас по-настоящему приблизить к понимаю того, пузырь перед нами или нет. Попытаемся ориентироваться на качественные характеристики.

В этом отношении мне очень импонирует определение пузыря, как роста цен, необъяснимого с точки зрения изменения фундаментальных факторов. Но для этого, как минимум, нужно понимать, какая справедливая стоимость актива при текущих фундаментальных факторах, а вот здесь-то и возникает загвоздка.

Тревожный знак

Автор книги «Анатомия финансового пузыря» Елена Чиркова предлагает считать первым признаком «набухания» резкий (нелинейный) рост цен в течение короткого времени при том, что фундаментальные факторы существенно не изменяются. Другими словами, гораздо проще оценить неадекватность динамики, чем оценивать корректность ценовых уровней.

Другой исследователь пузырей Майк Бьюкенен уверен, что явление это тяжело узнаваемо и практически не прогнозируемо по причине того, что в своей основе имеет понятие «положительная обратная связь».

Что это такое? На самом деле, это явление присутствует повсеместно. Речь идет о небольших изменениях, происходящих в конкретной системе, которые способны усиливаться и приводить к гораздо более существенным последствиям.

Особенность этой концепции в том, что очень непросто интуитивно оценить последствия. Интуиция не в силах тягаться с математикой. Наш мозг частенько играет с нами злую шутку. В качестве примера, задачка со сложным процентом. Вы вложили 1000 $ под 10% годовых на 30 лет с реинвестированием процентов. Попытайтесь не считая, назвать конечную сумму. Большинство ответов находятся в диапазоне от 5 до 8 тысяч $. Реально выйдет чуть больше 20 тысяч $.

Этот пример не только о деньгах, а и о том почему мир так часто удивляет нас ?. Человеческий мозг почти не способен представить последствия положительной обратной связи.

Каждый шаг приводит не только к увеличению количества, но и к ускорению процесса роста.

Мы, как вид, тоже в какой-то мере результат этого явления. Ведь оплодотворенная яйцеклетка поначалу делится очень неспешно, за первые 48 часов всего 5-6 делений. Но положительная обратная связь и здесь существенно влияет на скорость процесса (Лирическое отступление от сути вопроса).

Почему так происходит

Бьюкенен предполагает, что основное заблуждение современных экономистов в том, что они считают экономику и рынки изначально стабильными системами, стремящимися к равновесию. Но так ли это? «Вера в рыночное равновесие порождает чувство безопасности и предсказуемости и отражает твердую уверенность в торжестве человеческой логики над природой».

Неуверенность и изменчивость — вот слова, описывающие постоянно меняющуюся окружающую среду вокруг нас. Застой и равновесие — это иллюзия, а динамика и неравновесие — норма. Поиски баланса и постоянства всегда будут заканчиваться неудачей.

Часть ученых придерживается именно этой концепции, пытаясь исследовать финансовые рынки с помощью фундаментальных законов физики.

Но, независимо от пристрастий, можно найти общие точки при попытке выявить признаки надвигающегося краха. А ведь для инвестора именно эта часть является наиболее важной. Причины, конечно, послушать интересно. Но раз сейчас не существует единой теории, проясняющей ситуацию, то давайте хотя бы остановимся на том, как нам не стать «последними в очереди».

Признаки надвигающегося краха

Первым признаком пузыря будет, конечно, рост. Не просто рост, а РОСТ. Это будет последовательное и нарастающее движение наверх. Обычно начинается с неуверенного повышения продаж, а заканчивается лавинообразными покупками.

Но рост, как я говорила выше, это само по себе и не плохо (ну, если вы, конечно, не в шорте).

Наша задача понять, когда покидать рынок, чтобы не стать участником очередного краха, а довольствоваться ролью простого наблюдателя.

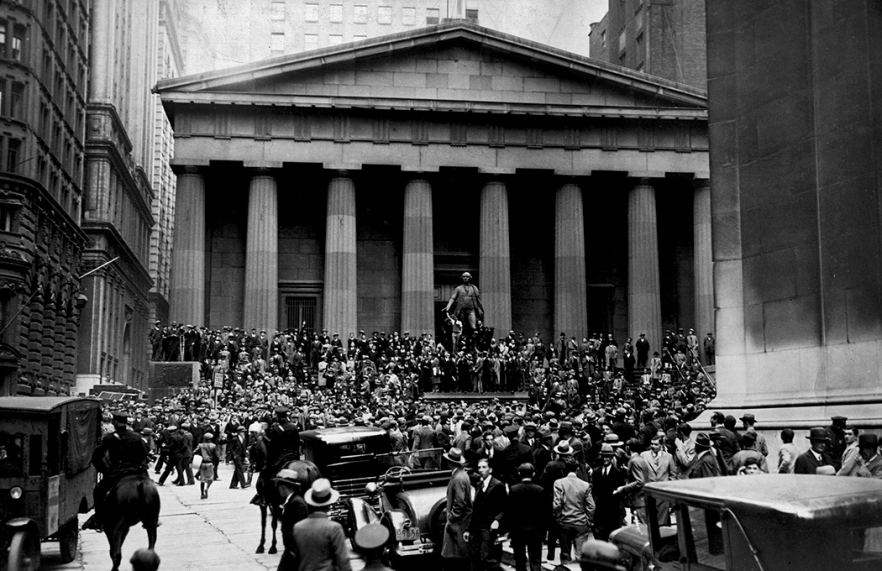

Во-первых, нужно заметить, что крахи финансовых рынков часто совершенно неожиданны для большинства людей и, особенно, для экономистов. Финансовые коллапсы не случаются, когда все выглядит очень плохо. Скорее наоборот, на рынке да и в экономике присутствуют приподнятые настроения.

Реакцию реальной экономики на более высокий уровень цен инвестиционных активов экономисты называют эффектом благосостояния.

Американский экономист, лауреат Нобелевской премии по экономике 2013 года Роберт Шиллер так объясняет этот феномен: высокие цены на финансовых рынках и рост рынка недвижимости создают определенную эйфорию в обществе, заставляя людей тратить больше чем обычно. В результате этого растут доходы компаний и это, в конце концов, влияет и на рост ВВП. Люди привыкли интерпретировать рост ВВП как признак «здоровой» экономики, что стимулирует тратить еще больше. Вот такой замкнутый круг. Хорошие времена неизменно линейно экстраполируются в будущее.

Следующим признаком «перегретого» рынка многие называют массовую вовлеченность в процесс инвесторов-непрофессионалов. Этот интерес неискушенной публики проявляется во многих аспектах: увеличивается количество издаваемых книг по данной тематике, растет число всевозможных курсов, публикации на рыночные темы появляются в изданиях, далеких от экономики и инвестиций. Если коротко, то в этот период наблюдается феномен «чистильщика обуви». По легенде финансист Питер Линч решил продать все свои акции после того, как получил инвестиционные рекомендации от чистильщика обуви.

Следующим отличительным признаком пузыря является большое количество краткосрочных покупок актива с целью дальнейшей перепродажи. Все спешат купить, чтобы перепродать подороже. На рынке царят ажиотажные настроения.

В этот период плохие новости отправляются «в игнор» или, что нередко, интерпретируются как хорошие. И это касается всего, в том числе и фундаментальных экономических данных. Как заметил финансист Марк Фабер: «на пике мании традиционные методы оценки выкидывают в окно».

| Книга «Технологические революции и финансовый капитал. Динамика пузырей и период процветания» Карлота Перес — купить на OZON.ru книгу Technological Revolutions and Financial Capital: The Dynamics of Bubbles and Golden Ages с быстрой доставкой по почте | 978-5-7749-0855-4 |

Все изменилось… Мир никогда больше не будет прежним… Смена парадигмы… Это и подобное этому слышится отовсюду. Появляется куча экспертов, которые спешат нам объяснить, почему все что происходит — это прекрасно и закономерно.

На рынке появляется все больше посредников: брокеров, инвестфондов, консультантов и пр. Кроме этого растет количество IPO и размещаемых облигаций. Все хотят урвать кусочек благоприятной конъюнктуры. Огромные переподписки при размещении оказываются в норме вещей. А уж если акция из сектора-фаворита рынка, то там может твориться форменное безумие. Так, например в 99 году (бум «интернет»-компаний) акции VA LINUX SYSTEMS в первый же день после IPO выросли с 30$ до 239.25$. И такое бывает.

Симптомы «бума» от Марка Фабера

Ну и на последок я приведу список симптомов спекулятивного бума от Марка Фабера. Полагаю, многие из нас смогут найти в нем нечто знакомое.

- Спекуляция становится неконтролируемой;

- Объем кредитов резко возрастает, и закредитованность становится чрезмерной;

- Как правило, строится много жилья, отелей, офисов, торговых центров. Обычно строящиеся здания призваны быть «самыми-самыми»;

- Планируются новые города и новые масштабные проекты;

- Везде идет обсуждение возможных сфер инвестирования. Аргументы только «за». Кругом царит оптимизм;

- На рынок приходят люди, далекие от финансов;

- Массово начинаются процессы слияния и поглощения, в основном за счет заемных средств;

- Идет приток иностранных денег. Иностранные брокеры открывают представительства и филиалы. Брокерские отчеты становятся толще день ото дня.

И в самом конце немного обнадежу. Финансовые пузыри не всегда приводят к обвалу цен. Обычно существует вероятность и «мягкой посадки», то есть окончания роста без краха. Просто будьте бдительны и, особенно, когда все «чудо как хорошо».

Кутняк Екатерина

545 всего, 2 за сутки

Comments are closed